Sustentando o Patrimônio

Esqueça o "Compre na baixa e venda na alta"

Compre um ativo barato, observe-o apreciar e depois venda. O que soa como uma receita simples e intrigante para o sucesso do investimento é provavelmente um dos mais complicados de implementar.

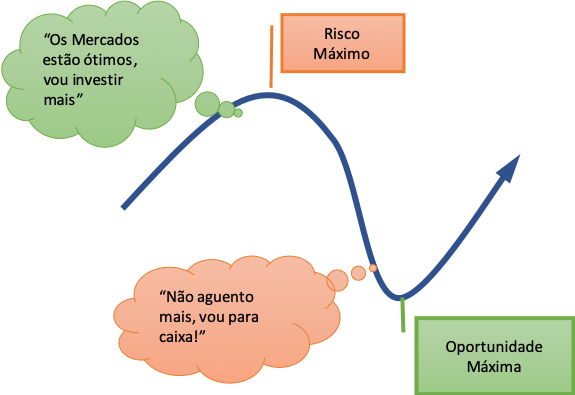

Por um lado, somos neurologicamente codificados para ter maior apetite ao risco em alta e nos tornarmos mais conservadores nos mercados em baixa ¹. Quando nosso comportamento de investimento é repetidamente recompensado com fortes retornos positivos, a dopamina nos leva a correr mais riscos à medida que o risco continua a aumentar. Nos sentimos bem e “esquecemos de vender na alta” à medida que ultrapassamos o pico do mercado ou o ponto de risco máximo e, com isso, o momento ideal para sair.

Por um lado, somos neurologicamente codificados para ter maior apetite ao risco em alta e nos tornarmos mais conservadores nos mercados em baixa ¹. Quando nosso comportamento de investimento é repetidamente recompensado com fortes retornos positivos, a dopamina nos leva a correr mais riscos à medida que o risco continua a aumentar. Nos sentimos bem e “esquecemos de vender na alta” à medida que ultrapassamos o pico do mercado ou o ponto de risco máximo e, com isso, o momento ideal para sair.

Quando os mercados quebram, nos tornamos cada vez mais avessos ao risco. O estresse induzido pelo mercado é tanto um fenômeno psicológico quanto físico e está nos levando a agir ². Uma aversão às perdas pode ser rastreada até nossos ancestrais, quando a falta de comida provou ser fatal ³. Era essencial tomar decisões rápidas, reduzir as perdas e avançar para novos locais de caça. Como investidores, quando o medo toma conta, saímos de mercados arriscados. E, à medida que nos aproximamos do ponto de maior oportunidade, o ponto do ciclo de mercado com o menor risco de queda e a maior chance de alta (novamente, algo que só podemos identificar em retrospecto), sentamos em caixa ou em investimentos de renda fixa mais conservadores, que tendem a não participar da subida subsequente do mercado.

Embora tenhamos vontade de agir, os mercados recompensam a paciência

Tentar cronometrar o mercado parece ser uma ferramenta legítima para evitar períodos de baixo desempenho. No entanto, o “timing” consistente do mercado provou ser extremamente difícil e a falta de sucesso é uma fonte significativa de baixo desempenho. Um investidor de 20 anos no índice S&P 500 (1999 - 2018) teria ganho um retorno anual de 5,6%. Perder apenas os 10 melhores dos 5.035 dias de negociação renderia apenas 2% no mesmo período - um desempenho inferior de 3,6%! A falta dos 50 melhores dias (menos de 1% do total de dias de negociação) resultaria em uma perda (!) de 5,9%.

_____________________

[1] Richard L. Peterson, The neuroscience of investing: fMRI of the reward system, Brain Research Bulletin, 2005

² John Coates, The Hour Between Dog and Wolf: The Risk-taking, Gut Feelings and the Biology of Boom and Bust, 2012

³ McDermont, Fowler, Smirnov, On the Evolutionary Origin of Prospect Theory Preferences, The Journal of Politics, Abril 2008

Lembra do ano passado? Em um volátil Dezembro de 2018, os investidores sacaram perto de US$ 150 bilhões de fundos geridos ativamente, o maior fluxo mensal já registrado pela Morningstar, uma provedora de dados de fundo 4. Posteriormente, muitos desses investidores estavam sentados à margem, perplexos, vendo os mercados se recuperando e culminando no melhor Janeiro em 30 anos.

Com o benefício da retrospectiva, teria sido mais inteligente passar pela correção de mercado mais recente. Como o ano passado se compara à história? Desde 1926, o mercado dos EUA perdeu 13 vezes 20% ou mais (em média 39%) e levou em média 22 meses para recuperar as perdas. Não perder o primeiro ano de recuperação sempre foi fundamental, com um crescimento médio de 47%.

Embora emocionalmente inquietante, o remédio mais eficaz para um colapso do mercado é permanecer investido durante todo o levantamento, pois todos os dias de negociações positivas perdidas, inevitavelmente atrasam a recuperação total.

Alternativa: Investimento estratégico com um "Orçamento de Risco"

Estamos lidando com o maior mercado em alta da história do S&P 500 há mais de 10 anos e o próximo mercado em baixa pode estar se aproximando (em média a cada 6 anos). Se tentar cronometrar o mercado destrói valor, de que outra forma um investidor pode se preparar?

A chave é assumir uma quantidade ideal de risco em primeiro lugar e isso se resume a uma escolha pessoal. O objetivo é criar um portfólio que esteja disposto a se manter em um mercado em baixa e nunca se sinta obrigado a liquidar. O risco máximo que um investidor está disposto a correr (por exemplo, "Eu nunca quero perder mais de 20%") define o orçamento que pode ser gasto. Posteriormente, o dinheiro é aplicado em diferentes tipos de ativos de risco - quanto maior o risco, maior a remuneração que esperamos. Pela teoria do investimento, sabemos que, com todos os ativos não correlacionados que adicionamos ao mix, reduzimos essencialmente a volatilidade (risco) do portfólio, deixando mais orçamento de risco para a inclusão de ativos mais arriscados com maiores vantagens. Ao selecionar as carteiras da Parkview, tendemos a preferir um posicionamento conservador, geralmente refletido em uma "captura de cima/baixo", razões que revelam como os gestores ativos participaram de mercados de alta (quanto mais, melhor) e de baixa (quanto menos, melhor). Outra ferramenta útil para proteger o portfólio da queda é o seguro na forma de "hedge". Quando feito parcialmente, normalmente pode ser implementado a custo zero, no entanto, com o ônus de apenas uma proteção parcial e/ou a não participação total da alta.

Encontrar uma combinação ideal de ativos de risco infelizmente não é um exercício único. À medida que o risco/recompensa e as correlações mudam, a alocação de ativos precisa ser ajustada. Além disso, as circunstâncias pessoais e as preferências mudam e, portanto, o orçamento de risco original deve ser revisado com frequência.

O medo primordial que manteve nossos ancestrais vivos está nos impedindo de sermos investidores de sucesso. Estar atento aos nossos preconceitos de codificação e comportamento é um primeiro e fundamental passo para tomar boas decisões de investimento.

____________________

4 É importante ressaltar que fundos passivos tiveram entradas líquidas de quase USD60 bilhões naquele mês. No entanto, isso foi significativamente menor do que em um mês médio anterior.